משכר ממוצע של 10,000 ₪ תהיה הפנסיה החודשית של הגברים 3,800 ₪ ושל נשים 3,100 ₪ -

כך עולה ממחקר שערכו שרית מנחם-כרמי ופרופ' אביה ספיבק

הניתוח של שרית מנחם-כרמי ופרופ' אביה ספיבק מהמרכז לפנסיה, ביטוח ואוריינות פיננסית מתבסס על נתוני אמת ממשרד האוצר על צבירות החוסכים בקרנות הפנסיה, שהן נמוכות מאד בגלל שנות הפרשה מעטות. בנוסף, קצת למעלה ממחצית השכר מכוסה לפנסיה – שיעור ממוצע של 58%. שני גורמים אלו מביאים לשיעור פנסיה נמוך בהרבה ממה שצפו עד כה שהוא 65% לגברים ו-46% לנשים.

בין הממצאים העיקריים שעולים מהמחקר "קרנות הפנסיה החדשות והתנהלות המבוטחים":

· הדגש בדיון הציבורי ובפעולות הרגולציה היה על עידוד התחרות כדי להוריד דמי ניהול. הניתוח הכמותי של מנחם-כרמי וספיבק, המבוסס על נתונים ייחודיים שמקורם בקרנות הפנסיה, מראה כי הבעיה נמצאת במקומות אחרים: בשיעור השכר המבוטח לפנסיה מתוך סך השכר ובוותק הנמוך של החוסכים בקרנות הפנסיה.

· שיעור השכר המבוטח לפנסיה הממוצע בישראל הוא 58%. שיעור השכר המבוטח אצל נשים גבוה יותר ביחס לגברים - 65% לעומת 52%. שיעור השכר המבוטח עולה עם ההכנסה, גם אצל גברים וגם אצל נשים.

· מהמחקר עולה כי יש ציות מלא של מעסיקים להפרשות הפנסיוניות המינימאליות הקבועות בחוק (נכון ל-2018, 18.5%) אולם השכר הפנסיוני המבוטח הוא נמוך, כך שההפרשות בפועל נמוכות. נתונים אלו מביאים לכך שלמרות ששיעורי ההפרשה בישראל גבוהים ביחס למקובל במדינות ה-OECD - בסיס ההפרשה הנמוך - מביא לכך שהצבירות הפנסיוניות נמוכות.

· מחקר זה התבסס על נתונים אמיתיים מקרנות הפנסיה. מהמחקר עולה כי הצבירות הממוצעות היום בפנסיה נמוכות- צבירה ממוצעת של 118 אלף שקל עבור חוסך פעיל ו-86 אלף שקל עבור חוסכת פעילה. הצבירות הנמוכות נובעות מוותק נמוך של המבוטחים בקרנות הפנסיה, כנראה בגלל כניסה מאוחרת לשוק העבודה ואי רציפות תעסוקתית.

· הוותק הממוצע של חוסכים בני 40 בקרנות הפנסיה הוא 5.7 שנים. בהנחה שחוסכים מתחילים לעבוד בגיל 28, הוותק היה צריך להיות כפול.

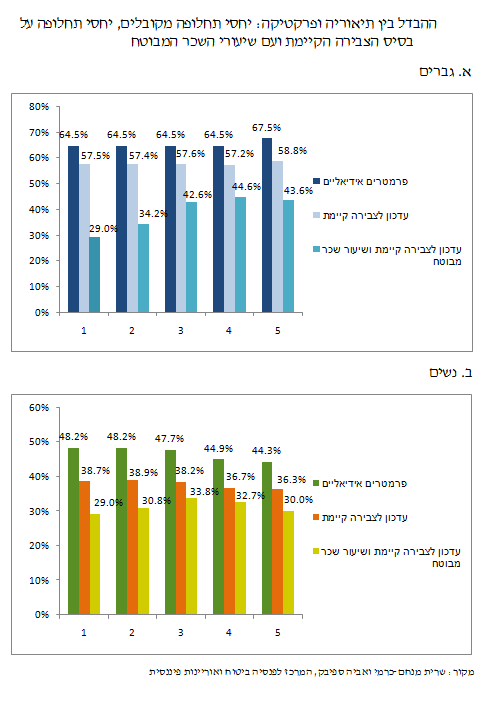

· בהתבסס על הצבירות הקיימות, ביצעו החוקרים תחזיות לפנסיה הצפויה, לחוסכים שנמצאים כיום בגילאי ה-40, כלומר חוסכים וצוברים מעל עשור במערכת הפנסיה במתכונתה הנוכחית. מניתוח זה עלה כי הקצבאות שיתקבלו נמוכות ממה שמקובל לחשוב. שיעורי התחלופה - היחס בין הקצבה הפנסיונית מקרן הפנסיה לשכר האחרון ערב הפרישה - המקובלים הם 65% לגברים ו-46% לנשים בממוצע (כלומר הקצבה הפנסיונית של גבר מקרן הפנסיה תהיה 65% מהשכר האחרון שקיבל, ו-46% עבור אישה). עם עדכון התחזיות לצבירה הקיימת כיום, שיעורי התחלופה הממוצעים יורדים ל- 57% לגברים ו-38% לנשים. שיעורי תחלופה אלו בפועל צפויים להיות נמוכים יותר, שכן תחזית זאת מביאה בחשבון הפרשות פנסיוניות על כל השכר, רציפות תעסוקתית ואינה מביאה בחשבון משיכה של כספים פנסיוניים.

· ניתוחים המביאים בחשבון את שיעור השכר המבוטח לפי חמישוני הכנסה ומגדר מניבים תחזיות לשיעורי תחלופה נמוכים יותר - 39% לגברים ו-31% לנשים. שיעורי תחלופה אלו נמוכים ב- 37% בממוצע מהתחזיות המקובלות.

· עוד מציינים החוקרים כי שיעורי השכר הפנסיוני ביחס לשכר ברוטו נמוכים מאוד בחמישונים התחתונים, בעיקר אצל גברים. שיעורי השכר הפנסיוני ביחס לשכר ברוטו בקרב שני החמישונים הראשונים בממוצע הוא 51% אצל נשים ו-32% אצל גברים. כלומר הגורמים המפריעים לפנסיה, מודגשים הרבה יותר בקרב המשתכרים נמוך. החוקרים מעלים השערות לגבי הגורמים המסבירים את שיעור השכר הפנסיוני הנמוך: "האם זה עניין של אוריינות פיננסית נמוכה ומיצוי זכויות? או אולי כוח מוגדל של המעסיקים במקצועות לא מיומנים המאפיינים את העשירונים התחתונים?" הם כותבים ומציינים כי יענו על שאלות אלו במחקר המשך.

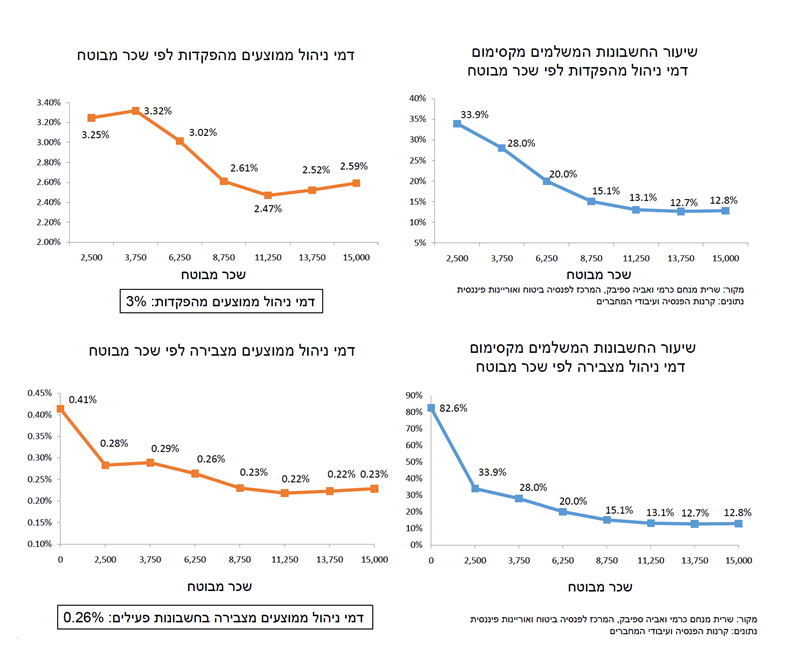

· ממצא נוסף שעלה מן הניתוחים הוא כי דמי הניהול יורדים עם רמת ההכנסה. כיום קיימת תקרה לדמי הניהול שיכולות קרנות הפנסיה לגבות: 0.5% מצבירה, ו-6% מהפקדה. מניתוח נתוני אמת עולה כי המאמץ הרגולטורי להפחתת דמי הניהול נושא פרי ודמי הניהול הממוצעים הם 3% מההפקדות ו-0.26% מהצבירה, כלומר נמוכים בהרבה מהתקרה המותרת. אולם, מדגישים החוקרים, מי שנהנה מדמי הניהול הנמוכים הם בעיקר בעלי שכר גבוה שכן הנתונים מראים כי עם עליית השכר יורדים דמי הניהול. גם שיעור החוסכים המשלמים מקסימום דמי ניהול, יורד והולך עם העלייה בהכנסה.

· לאור ממצאים אלו כותבים החוקרים כי יש לפעול להשוואה רוחבית של דמי הניהול בין קבוצות הכנסה שונות וזאת כדי להפחית את אי השוויון. הסכמים בין ההסתדרות וקרנות פנסיה על הגבלת דמי ניהול לבעלי הכנסות נמוכות הוא צעד בכיוון הנכון.

· מניתוח הנתונים מזהים החוקרים כי האוכלוסייה החוסכת מתאפיינת באוריינות פיננסית נמוכה. ראשית, שיעור משיכות הכספים הפנסיונים גבוה - 5% מהחשבונות משכו משיכה כלשהי ב-2016 - פיצויים בלבד, פיצויים ותגמולים או תגמולים בלבד. [1] משיכות תגמולים מאפיינות בעיקר חשבונות לא פעילים וחשבונות פעילים של בעלי שכר נמוך. משיכות פיצויים נרשמו בקרב כל רמות ההכנסה, גם רמות ההכנסה הגבוהות.

· במחקרים נוספים שנערכו במרכז לפנסיה ביטוח ואוריינות פיננסית עולה כי הפרטים ברובם אינם יודעים שהפיצויים הם חלק מהחיסכון לפנסיה. [2] ממצאים נוספים הצביעו כי מסגור הפיצויים בתור חיסכון לפנסיה ולא בתור פיצוי על עזיבת העבודה מקטינה את משיכת הפיצויים. מכאן, כותבים מנחם-כרמי וספיבק, שיש לפעול לחינוך הציבור להקטנת משיכת הפיצויים, שבהעדר משיכת כספים אלו חלקם של הפיצויים מהווה שליש מהחיסכון ערב הפרישה.

· נתון נוסף אותו מסמנים החוקרים כתוצאה של אוריינות פנסיונית נמוכה הוא מספרם הגדול של חשבונות לא פעילים [3] - 2.5 מיליון חשבונות בהיקף מצרפי של כ- 50 מיליארד שקל, כחמישית מהכסף המנוהל בקרנות הפנסיה, נכון לסוף 2016. חשבונות אלו שייכים בחלקם לחוסכים פעילים שלא מיזגו את החשבונות. [4] הפגיעה בחוסכים היא בדמי הניהול הגבוהים שמשלמים החוסכים בחשבונות אלו - 82% מהם משלמים דמי ניהול מקסימליים מצבירה (ראו גרף דמי ניהול מצבירה. חוסכים לא פעילים הם חוסכים שהשכר המבוטח שלהם הוא 0).

· החוקרים מסכמים כי באופן כללי הייתה הצלחה לפנסיית החובה שהחלה ב-2008 לשכירים וב- 2017 לעצמאים. שיעור הכיסוי של עובדים בפנסיה (שיעור העובדים החוסכים בקרן פנסיה מתוך סך המועסקים) כמעט הוכפל מ-33.4% ב-2007 ל-63.4% ב-2015. שאלון עמדות זיהה תמיכה רחבה בפנסית החובה ואמון בניהול הכספים ע"י קרנות הפנסיה.

· אולם, שני החמישונים התחתונים לא נהנים מהצלחה של פנסיה החובה. הצבירה שלהם נמוכה מאד, ודמי הניהול שהם משלמים קרובים למקסימום החוקי. בסימולציה המביאה בחשבון שילוב של פרמטרים בעיקר וותק נוכחי בקרנות הפנסיה ושיעור של השכר הפנסיוני מתוך השכר ברוטו לפי חמישוני הכנסה מניבה שיעורי תחלופה ממוצעים של כ-31% בשני החמישונים הנמוכים אצל גברים ונשים.

· אלו הם נתונים ראשונים שעשויים להעיד כי הפנסיה הנוכחית אינה מתאימה לבעלי הכנסות נמוכות, שעובדים בחלקם בסקטור הלא פורמלי, הן כדי לא לשלם מס הכנסה והן כדי לא להפסיד קצבאות למעוטי יכולת. "ככל הנראה, פנסיית הזקנה של הביטוח הלאומי היא העוגן שלהם. האם היא תספיק? אלו שאלות כבדות משקל שיש לענות עליהן בהמשך", כותבים החוקרים.

[1] הנחה סבירה היא כי חוסך (פעיל או לא פעיל) המושך תגמולים בלבד - כבר משך את מרכיב הפיצויים שלו.

[2] בסקר שבוצע על 471 נדגמים נשאלה השאלה: במידה והיית יכול להוציא עכשיו סכום מסוים מהכסף שצברת בקרן הפנסיה שלך מבלי לשלם עליו מס, כמה אחוזים מהחיסכון אתה מאמין שהיית מושך?70% מהנדגמים השיבו כי לא היו מושכים כסף מהחיסכון. שאלה נוספת הייתה: במידה ותעבור למקום עבודה חדש, מהי הסבירות כי תמשוך את כספי הפיצויים המגיעים לך?42% השיבו "אין סיכוי שאמשוך". 58% השיבו כי יש סיכוי שימשכו בסבירות מסוימת ( 12% "בסבירות נמוכה", 12% "בסבירות מסוימת", 12% "בסבירות גבוהה", 22% "אמשוך בוודאות"). מהתשובות לשתי שאלות אלו עולה כי הקשר בין הפיצויים לחיסכון הפנסיוני אינו ישיר ואינו ברור - שכן 70% הנדגמים לא ימשכו כסף מהפנסיה אבל יותר ממחצית מהם ימשכו מהפיצויים.

[3] חשבונות לא פעילים שייכים לחוסכים שיצאו משוק העבודה ולא חזרו אליו או שחזרו והחלו לחסוך בקרן פנסיה אחרת מבלי לנייד את הקודמת. כמו כן, יתכן כי חלק מהחשבונות שייכים לעמיתים פעילים באותה קרן שהחליפו מעסיק.

[4] כדי לצמצם את מספר החשבונות הלא פעילים יזמה רשות שוק ההון את מבצע "עקוב אחרי" לפיו העמיתים הפעילים יאחדו את חשבונם הפעיל עם החשבון המוקפא שלהם, וכך יורידו את דמי הניהול שהם משלמים. כמו כן, כיום עם ההצטרפות לקרן פנסיה, ברירת המחדל בטפסי ההצטרפות היא מיזוג של קרנות פנסיה ישנות לתוך הקרן החדשה. תוצאות של שני מהלכים אלו אינם ידועים.

המלצות מדיניות:

1. המאמץ הרגולטורי צריך להיות בפרמטרים שיש בהם השפעה גדולה על הפנסיה ולא באלו שקל יותר לטפל בהם. דמי הניהול הם פרמטר חשוב אולם הוא אינו המשפיע ביותר על הפנסיה. הורדה נוספת בדמי הניהול כבר לא תשפר משמעותית את הפנסיה. אולם השוואתם בין קבוצות הכנסה שונות תפחית את אי השוויון. צעד נכון בעניין הוא תקרת דמי ניהול נמוכה יותר עבור בעלי שכר נמוך, כפי שעשתה חברת הביטוח מנורה.

2. יש לפעול לכיסוי גבוה יותר של השכר הפנסיוני מתוך השכר ברוטו, במיוחד בקרב השכבות הנמוכות. זהו הפרמטר המשמעותי ביום לפנסיה עבור חוסכים פעילים.

3. יש לפעול לחינוך הציבור להקטנת משיכת הפיצויים שהם חלק מהחיסכון לפנסיה.

4.יש צורך בהסתכלות מחדש על הפנסיה, כדי להתאים אותה לבעלי הכנסות נמוכות: עוזרות בית, עובדים לא מיומנים, חרדים וערבים. ההמלצה המקובלת של הגדלת ההון האנושי שתתרום להעלאת הפריון במשק, כולל של העובדים החלשים, תתרום גם להצלחתה של פנסית החובה.